【会計・税務】 インボイス制度で実務はどうなる?!

皆さまこんにちは。

大阪上本町の税理士法人ウィズアス中野学です。

日中は暑いくらいの陽気ですが、まだまだ朝晩は肌寒い日もございます。

季節の移り変わりが感じられ、時の流れを感じます。

その流れにどう寄り添うか。

自分の成長を感じて、寄り添いたいものですね!

前回、前々回とインボイス制度についてお話しいたしました。

本日は、実務面からみたインボイス制度についてお話しようと思います。

目次

振込手数料の取扱い

実務では、売上の請求に対して、取引先が振込手数料を差し引いて振込むケースがあります。

たとえば300,000円の請求に、振込手数料 880円を控除した299,120円が入金されるケースです。

会計処理はどの様にされていますか?

差し引かれた振込手数料を、支払手数料として処理されていませんか?

考えてみてください。

振込手数料を負担したのは買い手なのに、負担をしていない売り手が支払手数料を費用計上しています。

しかしこのような処理は、税務調査においても問題視されることはありませんでした。

なぜでしょうか?

現行制度での運用

消費税計算の現行制度において、3万円未満の取引は帳簿保存のみで仕入税額控除が可能です。

よって、振込手数料の請求書等の保存は不要となります。

振込手数料を支払手数料として費用計上しても、売上値引としても、利益額に影響はございません。

となれば、利益額から計算される法人税にも影響はないということです。

そして、消費税計算においても帳簿保存のみで仕入税額控除が可能であることから、税務調査で問題視されなかったのです!

では、インボイス制度が開始されればどうなるのでしょうか。

インボイス制度開始後の運用について

インボイス制度では原則、適格請求書等の保存で、仕入税額控除が可能となります。

よって(1)でお話しした取引は、売り手が支払手数料として処理しても、適格請求書等の保存がないため、仕入税額控除ができなくなります。

売上値引とすればどうでしょうか?

その場合においても、帳票の作成が必要です!

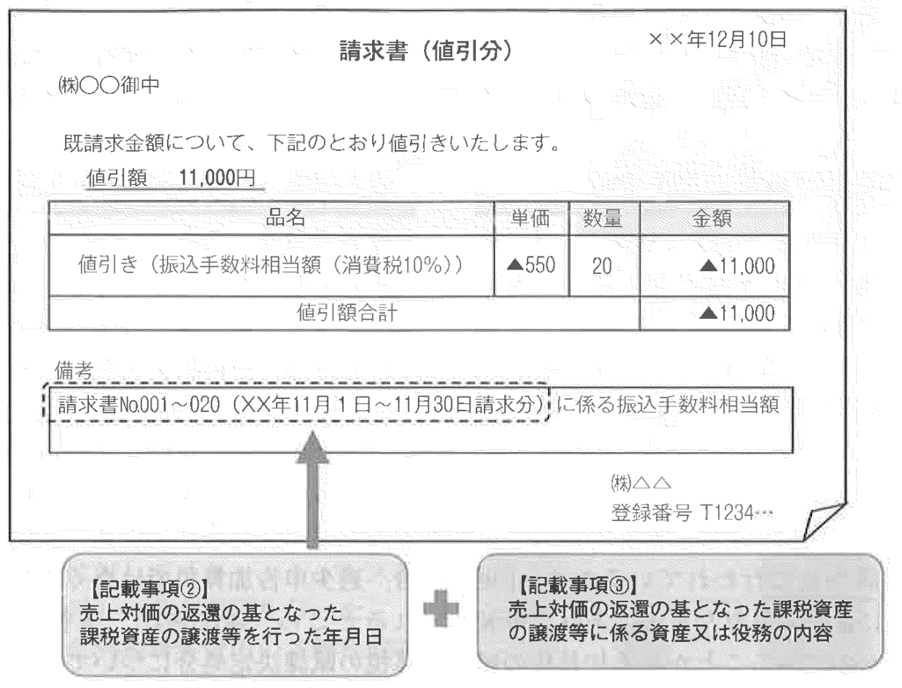

【売り手側が作成するケース】

振込手数料を売り手が負担する場合、請求額と振込額との差額を値引として、買い手に返還インボイスを発行します。

返還インボイスとは、このようなものです。

引用元:税務通信

また、メールでの対応も可能です。

メールに記載する内容は、

- 請求日

- 入金日

- 差額について、振込手数料相当額を値引として処理する旨

- 会社名

- 登録番号

となります。

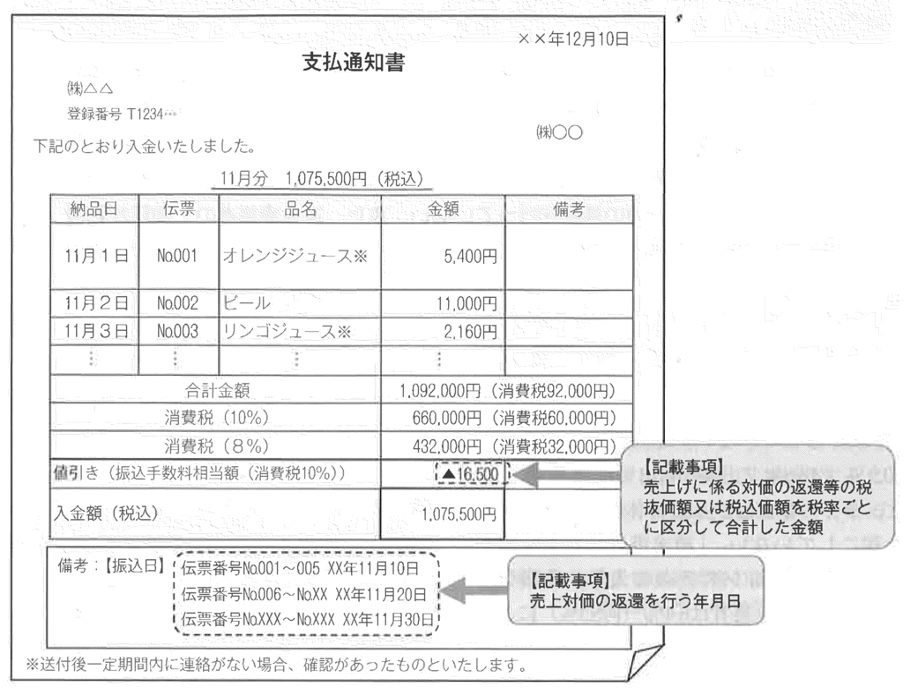

【買い手側が作成するケース】

売り手が発行する返還インボイスにかえて、買い手側が必要事項を記載した支払明細書等を発行すれば、返還インボイスの交付を満たしたものとなります。

支払明細書等は、次のようなものです。

引用元:税務通信

いかがでしょうか。

制度開始は決まっても、実務上どのように運用すればいいか、まだまだ議論はつきないと思います。

読んでいただいている皆さまに、タイムリーな情報を提供できればと考えております!

また次回をお楽しみに!

当社は、大阪天王寺区で数十年お客様のコンシェルジュとして、お金にまつわる問題を解決してきた税理士事務所です!

笑顔ある経営を創造したい!をスローガンに、当社は皆さまにしっかりと税について知っていただくため、一人一人としっかり向き合い、納得いくまでお話しします。

昨日より今日、今日より明日が素晴らしい日となるように。

====================

社名:税理士法人ウィズアス

業種:専門サービス業

住所:大阪市天王寺区上汐3−8−26 S&Jビル6階

TEL :06−6771−7106

備考:天王寺区 大阪上本町に根付く税理士法人

====================